A través de la Recomendación 15 – Nuevas Tecnologías, el Grupo de Acción Financiera Internacional exige que:

“Los países y las instituciones financieras deben identificar y evaluar los riesgos de lavado de activos o financiamiento del terrorismo que pudieran surgir con respecto a (a) el desarrollo de nuevos productos y nuevas prácticas comerciales, incluyendo nuevos mecanismos de envío, y (b) el uso de nuevas tecnologías o tecnologías en desarrollo para productos tanto nuevos como los existentes. En el caso de las instituciones financieras, esta evaluación del riesgo debe hacerse antes del lanzamiento de los nuevos productos, prácticas comerciales o el uso de tecnologías nuevas o en desarrollo. Los países y las instituciones financieras deben tomar medidas apropiadas para administrar y mitigar esos riesgos. Para gestionar y mitigar los riesgos que surjan de los activos virtuales, los países deben garantizar que los proveedores de servicios de activos virtuales estén regulados para propósitos ALA/CFT, y tengan licencia o registro y estén sujetos a sistemas de monitorea efectivo y asegurar el cumplimiento de las medidas relevantes requeridos en las Recomendaciones del GAFI.”

Adicionalmente, en la Recomendación 1,2,10, 11, 20, 22 y 26, se exige Incluir a las nuevas tecnologías en la Evaluación Nacional de Riesgos (ENR) o evaluación sectorial (coordinación interinstitucional), así como se obliga a aplicar medidas de debida diligencia al cliente y el mantenimiento de registros.

Ante estas obligaciones, es necesario conocer el mercado al que debemos aplicar medidas ALA/CFT como las Fintech y la Banca Digital.

LAS FINTECH

La palabra Fintech deriva de la unión de dos terminologías inglesas ‘Finance’ (finanzas) y ‘technology’ (tecnología) y se puede interpretar como tecnología financiera. Son empresas que tienen como objetivo brindar servicios y productos financieros a través de la utilización de la tecnología, produciendo un cambio importante en el modelo de negocios de los proveedores del sistema financiero.

A diferencia de las Fintech, la Banca Digital es una institución financiera titular de una licencia bancaria en la jurisdicción donde opera y que ofrece sus servicios bancarios de manera predominantemente digital. Están integrando a sus servicios:

♦ Aplicar inteligencia artificial para customizar la experiencia del cliente.

♦ Mantenerse a la vanguardia en mecanismos de seguridad.

♦ Incorporar asistentes virtuales que asesoren oportunamente a los clientes.

♦ Uso de biometría para autorizar transacciones en canales digitales.

♦ Aumentar uso de billeteras digitales e incorporación de códigos QR.

Riesgos de LAFT de las Fintech

Algunos riesgos que podemos identificar en este nuevo mercado son:

► Identidad de los clientes

Quienes se dedican al blanqueo de capitales siguen de cerca el ritmo de los avances en tecnología financiera. Esto les permite desarrollar nuevas metodologías para explotar y evitar las medidas de cumplimiento para el antilavado de dinero.

► Suplantación de identidad

Es fundamental que estas entidades utilicen múltiples factores de autenticación que les permita comprobar la identidad digital de los usuarios para evitar el riesgo de suplantación.

► Riesgo del producto

Deben identificar cuáles son las probabilidades de que uno de sus productos se convierta en un vehículo de uso para lavar dinero. Por ejemplo, si un crédito de acceso fácil y rápido podría ser una oportunidad para cometer este tipo de delitos.

► Velocidad de las transacciones

Las conexiones a Internet de alta velocidad permiten que los clientes completen transacciones en segundos. Los lavadores de dinero pueden explotar esta característica para transferir grandes volúmenes de fondos de forma muy rápida y así superar el escrutinio de las autoridades.

► Uso de testaferros

Los delincuentes financieros pueden valerse de terceros para evadir las regulaciones para prevenir el blanqueo de activos. Utilizan a estas personas para contratar servicios fintech como una forma de introducir fondos ilegales en el sistema financiero. Por lo general, se aprovechan de miembros vulnerables de la sociedad como ancianos, personas de bajos recursos, etc.

► Otros riesgos

♦ Colocación de fondos de origen ilegal

♦ Uso de fondos para financiar delitos

♦ Fraude por parte del empresario

♦ Falta de control a las plataformas

La recomendación del GAFI respecto a aplicar un Enfoque Basado en Riesgos (EBR) también aplica para las Fintech. Por ello, para poder contar con un programa eficaz que aplique medidas de debida diligencia y monitoreo por lo que se debe considerar lo siguiente:

Onboarding Digital

Debido a los retos de anonimato que tiene este sector, lo ideal es que las empresas mejoren estas medidas. El Onboarding Digital representa la alternativa más adecuada para captar nuevos clientes, mediante procesos digitales que permiten iniciar una relación comercial sin la necesidad de contar con presencia física, o sin que ellos requieran acercarse a las oficinas de la entidad financiera. Algunos factores que permiten verificar y autenticar la identidad digital de una persona pueden ser el reconocimiento de voz, la huella digital, contraseñas, token digitales, entre otros.

Monitoreo

Se deberá contar con procedimientos que permitan la detección de transacciones inusuales tanto por su volumen como por la jurisdicción desde donde se realiza la transacción, sobre todo para identificar las que vienen de zonas de alto riesgo.

Revisión de listas

Para poder identificar si una persona o empresa cuenta con información negativa se pueden utilizar servicios de empresas que utilicen herramientas de descarte, e incluso la aplicación de porcentajes de lógica difusa y su adaptación para la generación y gestión de alertas.

Principales servicios de las Fintech

► Medios de pago y transferencias: Se podría decir que este tipo de servicios son de los más comercializados por las empresas Fintech. En este grupo tenemos a las plataformas de pagos online, comercio electrónico o transferencias internacionales.

► Infraestructura para servicios financieros: Evaluación de clientes y perfiles de riesgo, prevención de fraudes, verificación de identidades, API o interfaz de programación de aplicaciones, agregadores de medio de pago, big data & analytics, inteligencia de negocios, ciberseguridad y contratación electrónica.

► Soluciones financieras para empresas: Permiten consolidar en un mismo sistema varios procedimientos financieros como la contabilidad, facturación y gestión financiera que facilitan gestiones para la declaración de impuestos, automatización de la gestión de riesgos, entre otros.

► Finanzas personales y asesoría financiera: Administración de finanzas personales, comparadores y distribuidores de productos financieros, educación financiera, asesores automatizados o planificación financiera.

► Mercados financieros: Servicios digitales de intermediación de valores, instrumentos financieros o divisas. Por ejemplo: casas de cambio virtuales, PSAV, entre otros.

► Crowfunding y crowlending: Financiación colectiva, es una forma de financiar proyectos, sirviendo tanto para personas o empresas. Se evita la gestión ante el financiamiento regular con los bancos.

► InsurTech: Tecnología aplicada al sector asegurador. Se busca una mejor experiencia para el cliente y reducir los tiempos que normalmente implica la adquisición de un seguro.

► Criptomoneda y blockchain: Nuevas soluciones basadas en blockchain. Intermediarios y mercados de activos virtuales.

► Banca Digital: Bancos u otras instituciones del sistema financiero aplicando tecnología totalmente digital.

Oportunidades en las nuevas tecnologías

♦ La tecnología tiene un enorme potencial para mejorar la oferta y suministro de servicios financieros y fortalecer los esfuerzos para combatir las amenazas de LAFT. La aceptación de teléfonos inteligentes y la casi ubicuidad de Internet significa que más personas tienen acceso a servicios financieros en línea.

♦ La inclusión financiera digital tiene implicaciones importantes para el crecimiento y el desarrollo económico. Los activos virtuales y la tecnología de cadena de bloques (blockchain) pueden facilitar transferencias electrónicas más baratas y rápidas.

♦ Las soluciones de identificación digital confiables tienen el potencial de mejorar la confiabilidad, la seguridad, la privacidad, la conveniencia y la eficiencia de identificar a las personas en el sector financiero.

♦ Las herramientas como el aprendizaje automático y la detección más inteligente (smarter screening) pueden ayudar tanto a las instituciones financieras como a las autoridades gubernamentales a ser más efectivos en sus esfuerzos ALD / CFT.

♦ Se están viendo herramientas de detección más rápidas y mejores procesos de conocimiento del cliente a través del intercambio de información y hashing.

Amenazas en las nuevas tecnologías

♦ Aumento significativo en el crimen cibernético, particularmente en el área de fraude. La dark web o red oscura, bots, phishing, ransomware.

♦ El anonimato que brindan los activos virtuales está siendo explotado por grandes organizaciones delictivas.

♦ El gran volumen y el ritmo de las transacciones es en sí mismo un desafío.

♦ Se ha experimentado un aumento en el número de proveedores de servicios financieros y los tipos de productos financieros desarrollados. Si bien esto debe fomentarse, el desafío es garantizar que los controles apropiados establecidos estén en línea con los riesgos identificados.

Fintechs en en América Latina y el Caribe

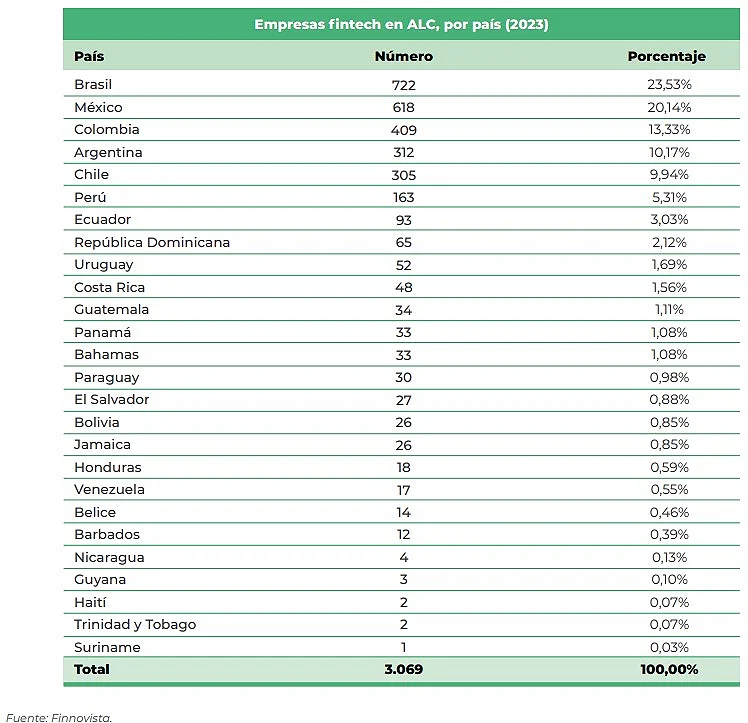

Según el IV Informe Fintech en América Latina y el Caribe elaborado por el Banco Interamericano de Desarrollo (BID), en 2023, Brasil y México lideran este mercado , ambos mercados representan casi 44% del total de empresas fintech en la región y junto con Colombia, Argentina, y Chile, concentran el 77,1% del total de empresas fintech de la región. Por su parte, Perú; Ecuador; República Dominicana; Uruguay; Costa Rica, y Guatemala muestran un crecimiento emergente, sumando 14,8% del total. El último grupo integrado por Panamá, Bahamas, Paraguay, El Salvador, Bolivia, Jamaica, Honduras, Venezuela, Belice, Barbados, Nicaragua, Guyana, Haití, Trinidad y Tobago y Suriname representa un 8,1%.

Las Fintech han revolucionado el panorama financiero global, ofreciendo soluciones innovadoras que mejoran la eficiencia, accesibilidad y transparencia de los servicios financieros. A medida que la tecnología continúa avanzando, es crucial que tanto las empresas como los reguladores trabajen juntos para garantizar un entorno seguro y equitativo para todos los usuarios. La adopción de Fintech no solo representa una oportunidad para modernizar el sector financiero, sino también para fomentar la inclusión financiera y el desarrollo económico sostenible.

En Líderes Empresariales APLA nos especializamos en brindar capacitación y asesoría para la formación de oficiales de cumplimiento; y en el servicio de implementación de las normas de prevención de lavado de activos, financiamiento del terrorismo y financiamiento de la proliferación de armas de destrucción masiva para los diferentes sujetos obligados. Si necesitas ayuda, no dudes en contactarnos.